财富成都智库力荐(作者:罗神抓妖记)这是近期债务违约潮起后,机构本能的避险反应。

金融去杠杆导致货币收缩,各类融资渠道受阻,叠加股市再融资收紧的压力,使得上市公司成为此轮债务危机的“主角”。

仅5月份以来,就有神雾环保、中安消、凯迪生态、盾安集团等多家上市公司或控股母公司接连爆发信用风险。

作为防范化解金融风险这一攻坚战的“武器”,去杠杆在未来可期的时间内仍将持续,面对接下来接踵而至的到期债券,这个夏天,于债券市场而言,也是寒冬。

对于疯狂的投机,唯有时间去等待,等待泡沫破灭后会有尸体会从你面前飘过。

雪崩时,没有一片雪花是无辜的,疯狂的投机时,没有一个觉得自己会是最后倒霉接盘的那个...

2018-2019,免得你掉入万劫不复的深渊?

一、疯狂的债务和加杠杆

有人说:处理庞氏债务有三种办法:

1、借新还旧, 输血续命 ,也就是拆东墙补西墙;2、设法将债务转嫁,找人接盘;

3、如果前两种办法用尽,顶不住了,最后还有一个不是办法的办法:违约。

如果债务危机一旦爆发,资产绝对价格下跌有两种形式,一种是日本和香港模式,即资产名义价格大幅下降,但汇率保持基本稳定,另外一种是俄罗斯模式,即资产名义价格坚挺,但货币汇率大幅下降。

香港的房价当时如何走呢?

1997至2003年,香港楼市最低潮时,催生了超过10万名“负资产”人群。按照彼时香港240万套房产计算,“负资产”者占总购房人口的5%。楼盘开始暴跌,较1997年的高位下跌约70%。

下图为香港地产的价格变动:

最近,中国人民银行日前发布的《2018年第一季度中国货币政策执行报告》(以下简称《报告》)中,单辟专栏介绍中国宏观杠杆率的新变化。

《报告》指出,2017年宏观杠杆率趋稳。随着供给侧结构性改革持续深化、经济稳中向好及稳健中性货币政策有效实施,2017年我国宏观杠杆率上升速度明显放缓,全年上升2.7个百分点至 250.3%。

需要注意的是:

我国的全社会的杠杆率2008年140%,2011年超过180%,2016、2017年超过250%,如果按前期的这一种速度,十年后也许会变400-500%,而且美国今年估计在260%左右,非常接近美国的。

债务问题一直是压在中国经济肩上的重担,根据墨卡托中国研究中心的报告,中国的非金融体系债务占GDP比例高达328%,远远超过一般认知的250%的警戒线。

这意味着经济的增长将被债务的利息抵消殆尽,而表面的经济繁荣则愈加成为一种仅仅具有“纸面财富”的庞氏骗局。

从部门对杠杆率的贡献来看,企业和政府部门杠杆率下降,但居民部门杠杆率还在疯狂的上升。

从结构上来看,2017年企业部门杠杆率为159%,比上年下降0.7个百分点,是2011年以来首次下降,2012年至2016年年均则增长8.3个百分点。

政府部门杠杆率为36.2%,比上年下降0.5个百分点,2012年至2016年年均则增长1.1个百分点。

住户部门杠杆率为55.1%,比上年高4个百分点,增幅比2012年至2016年年均增幅略低0.1个百分点。

如果按前十年的这一种速度,下一个十年后,居民的杠杆率也许能达90-100%甚至更高!非常可怕和疯狂。

企业部门是负债率最高的部门,尤其是国有企业,负债是百亿以上,而居民部门增加杠杠负债主要投向房地产领域,在当前去杠杠的国内经济背景下,是谁给的勇气逆流而上?是谁给了你的勇气做最后的接盘客?是谁给你了勇气和大势作对?

不单如此,更可怕的是,2018年一季度末,人民币房地产贷款余额34.1万亿元,同比增长20.3%,增速比上年末的20.9%末低0.6个百分点,尽管如此,相较2017年四季度绝对值仍环比增加1.9万亿元,创出纪录新高。

Wind资讯统计数据显示,136家上市房企负债合计超过6.58万亿元,同比增长幅度达34%,平均每家负债高达484亿元。有35家资产负债率超过80%红线,占比接近26%。

值得一提的是,2017年,这136家上市房企的平均负债率为79.1%,2016年则为77.25%,上升了1.85个百分点。房企负债率创2005年历史以来最高纪录!

市场上普遍认为,企业负债率在60%以下是较为安全的水平,而80%以上则意味存在着资金链断裂风险。

而对于地产一大利空的是:2018、2019是开发商的大规模的还贷高峰期。

2018年房企到期债务额度达3300亿,2019年到期债务达到4700亿,两年加一块儿达到8000亿。

我们在2018-2019年有幸再见让开发商断臂求生,房子可能会降低促销以求生存。

央行在报告中指出:“金融体系控制内部杠杆取得阶段性进展”。

初步成效、阶段性成果、决定性胜利三大阶段,也就是说,金融体系控制内部杠杠已经走到中间,下一步便是决定性胜利阶段,下一个重要我估计是要向居民债务或高杠杆下手,否则全社会的杠杆率根本别想降不下来。

二、融资环境骤变

对于“意料之外又在情理之中”的违约潮,业内普遍认为,与市场融资环境全面收紧有关。

海通证券姜超团队提到,上一轮违约风险集中爆发是在2016年上半年,主因是企业盈利恶化导致内部现金流下滑;而今年信用风险将再次升温,主要驱动因素为再融资压力导致的外部现金流萎缩。直接原因是去杠杆导致货币收缩,融资环境全面收紧。

官方数据显示,2018年1-4月社会融资总量累计为7.14万亿元,比去年同期下降1.16万亿元,为2014年同期以来的新低;1-4月信托和委托贷款合计少增了1.9万亿元。

姜超团队通过社会融资总量这一数据来测算,得出的结论为,今年新增的社会融资尚不足以偿还175万亿存量债务的利息,债务违约潮必然会出现。

资金收紧,导致企业融资难度加大。

华南一家股份制银行对公信贷经理告诉《棱镜》,近期银行资金紧张,即使是大企业,也要排队几个月等银行贷款,利率较往年也有很大的提高。

以这家银行的短期贷款为例,一般小企业利率至少上浮40%,大企业、国企也要上浮10%-20%以上,“而且还没有额度”。资质差一点的企业则上浮60%—110%不等。

此外,资本市场自去年以来的一系列去杠杆举措,如定增新规从股票增发数量、增发价格、间隔时间以及募集资金用途等多方面限制上市公司的融资;减持新规则规定锁定期满后12个月内只能以集中竞价方式减50%;IPO的常态化等等,均使得上市公司再融资压力大增。

中信建投评价称,部分上市公司主业一般,主要通过炒概念推升估值来圈钱,这类公司在股市泡沫中尚能维持现金流,但如果泡沫逐步消退,违约风险就会加大。“2018年上市公司违约增多可能正是和股市融资政策和股市行情二八分化有关。”

三、8月份将面临新一轮兑付考验

据腾讯《棱镜》了解,违约潮叠加资管新规的影响,使得近期债券市场较为清淡,无论是需求还是供给都较弱。

一位从事债券经纪业务的人士告诉《棱镜》,最近因为违约频发,加上缴税对资金面的影响,最近债券市比较寡淡。“大家都在观望,基本上买盘很少。”

公开数据显示,今年4月份短融债净发行量由1-3月的月均850亿元骤降至89亿元。“这意味着最需要靠借新还旧的短债面临压力。”姜超称。

他分析称,从低等级债券(主体评级AA-及以下,剔除短融和超短融)到期量来看,3、4月高峰过后会有所回落,但8月起将再度上升且持续较高,兑付仍将面临考验,债券违约潮或未完待续。

恒大经济研究院院长任泽平也认为,金融监管对于社会融资带来持续的收缩效应,在去杠杆去通道去链条取得积极成效的同时,企业信用风险开始显现,“金融周期最困难的时期或许还未到来。”

四、风暴已来袭,寒冬已至!

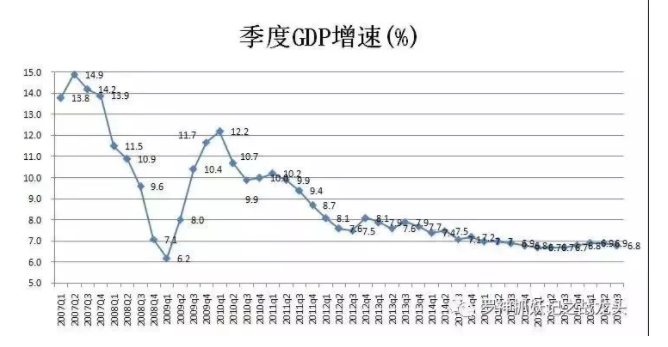

6.8%左右的GDP增速,M2的增速只有8.2%,意味着M2与GDP之差只有1.4%,而最近的CPI丧事增速达2%,我们看到货币阀门的总闸是越关越小,寒冬已至。

这说明了中国2008年宽松货币超发已经进入了史无前例低的低潮时期,货币超发率越低,资产泡沫就会受到抑制,通胀就会受到抑制。

一切社会的现象都是货币,一旦整个社会的货币增速进入紧缩期,资产价格如股市、债市、楼市等将会遇到连续的利空来袭,资产价格本质上就是货币现象。

对于我们个人来说,在货币扩张的时代,货币宽松、资金泛滥,加杠杆炒楼炒股会撬动明天的财富,资产会升值;然而,当金融去杠杆和紧缩之时,玩加杠杆会透支你的未来甚至会破产爆仓死掉。

五、更痛苦的事在后面

“走钢丝”陷入死循环:

内有庞氏债务,外有资本外流(保外江),既要脱锚印钞防危机,又要保GDP增长、还要抛外储保汇率的“走钢丝”杂技,使政策陷入如下循环:

资本外流→抛外储保汇率→基础货币被动收缩→脱锚印钞防危机→伤害货币信用→刺激资本外流→继续抛外储→基础货币继续收缩→继续脱锚印钞→资本继续外流……这是一个死循环,如图:

上图来自于货币与汇率

外储承受力是有限的,“走钢丝”实质上就是拼消耗、败家底,结局是注定的。

如何打破这个死循环?三个选项:

1)闭关锁国:禁止进口和出国,停止外汇结算,掐断资本外流,关门自娱自乐。

代价:货币废纸化,苦难行军。

2)汇率市场化:不抛或者少抛外储,让汇率自由浮动,保住外储。

代价:本币大幅贬值,输入型通胀。

3)保货币信用:减少或停止脱锚印钞,提高利率,不再保庞氏债务,维持货币信用。

代价:债务危机+资产泡沫破裂,大萧条。

后面会选那一条路,很明显,随着川普减税政策的推出和美联储加息、缩表,毛易战或局部战略等五大杀伤武器的持续深入,2018年-2019国内资本外流的形势只会更严峻!

高层有高人,不会傻傻看不清大势,政策往往会先于形势。

2018-2019年,我们有望看到全球的股、债、楼,汇的全面下跌,未来不会再太多的好消息。

危险来了:靠印钞、债务和资产泡沫堆积的经济体,在货币供应不足时会发生什么?狼多肉少,庞氏债务和资产泡沫与实业抢夺流动性,利率上涨,资产价格堪忧,实业处在食物链底层,处境会更艰难,所以我们会看来更多的企业会违约或破产。

2018-2019年若失误则可能破产,没有人会对你的资产负责,没有人能救得你。

国家只是走了一小段弯路,你我则可能耽误一生。

在这场流动性争夺战中,这就是罗神抓妖记一直说要现金为王(弄货币基金或逆回购),静待暴跌后抄大底的重要的原因。

未来已经近在咫尺,对人类社会来说,这是一场充满不确定性何时再出现的金融大海啸!十年周期的金融危机本轮什么时候爆发?

在未来三年的去杠杆之路,我们应如何做?

顺从?像恒大一样,主动降杠杆;

试探?像万达一样,被教训一下才收手;

死扛?像一大批上市大股东一样,跌破平仓线直接被爆仓;至于高杠杆爆掉,会不会引发全社会的金融风险?

我觉得不会发生系统性的金融危机,至于会有一大批的人破产负债而已。

违约潮等这些都还只是开始,而对于你自己,请别等到被打爆仓了,才理解什么是去杠杆(资产价格不下跌,永远不可能能去杠杆,房价不下跌,永远也不可能能居民去杠杆)。

笔者觉得:本轮泡沫破灭后,又是财富转换的机会,如果你把握得好,此次破灭后是我们人生的财富有机会增长1-5倍的好机会。

2018-2019年,如果你不想破产,现金为王(主要干货币基金和逆回购为主,静待大暴跌后的机会)管住自己的手,尽量空仓为上,若管不住,千万别仓位重!

千万别用杠杆炒股和炒楼,否则你的江山和美人都可能在这一波去标杆中消失!

我混金融圈十多年,从来没有看见用了长期用杠杆能活下来的(中间运气好及时收手或退出江湖的除外,当然炒房也除外)六、司马懿他们家为什么会取得天下?

人的生存法则很简单,就是忍人所不忍,能人所不能。忍是一条线,能是一条线,两者的间距就是生存机会。

如果你能忍人所不忍,能人所不能,你就就比别人多了一些生存机会。市场的生存竞争非常残酷,胜负往往就在毫厘之间,两败俱伤你比他多一口气,你就是赢家。

对于股市,十年的全球大牛市后基本是难有大肉吃了(市场在筑非常复杂的大顶),我们要做的是忍耐,现金为王!静待暴跌和崩盘后的到来!

2015年的三场股灾千股跌停让大多血本无归,能够教育你的,永远只有市场,后面的最后一跌的杀伤力不亚于前面的三场股灾!

该来的终究都要来。我们要认清自己所处的环境,做好自己该做的事。