人类都在为二氧化碳的过度排放担忧,却很少有人意识到,自上个世纪下半叶,尤其是美国次贷危机以来,全球正在遭受一场史无前例的金融风险污染,各国竞相排污,全球信用生态正在遭受前所未有的人为破坏。

笔者自去年就已经意识到(相关内容参见《在全球货币周期下看央行的降准降息 》等文),当前的金融风险问题,已经演变为一场史无前例的类似环境污染和气温变暖的 “全球问题”。各国竞相将本国的有毒资产通过货币放水进行清洗,然后通过一体化的金融市场在全球进行风险排污,最终导致全球金融风险板结,风险货币化的宽松政策逐步失效。如果世界无法建立起全球金融风险的排污治理体系,大类资产就必须学会风险雾霾下的生存,直到传统金融模式和信用货币体系的终结。

认识到这一点是判断包括美元加息、新兴国家危机、大宗商品波动等核心问题的关键,而这已经很难用经典的经济学和金融学理论来解释——一旦风险全球化板结,那么被纳入系统的内生变量会越来越多,可控变量会越来越少,不可控的动态演化力量将逐步占据主导,传统的经济增长理论和资本资产定价模型将逐步失效。然而与风险全球化相背离的是,世界金融治理体系的局域化和碎片化,各国彼此抱怨、互相问罪、画地为牢、以邻为壑,劣币驱逐良币的正反馈机制正在形成,集体行动和利益协调的成本越来越高;而另一方面,货币信用的过度透支也在导致经济问题快速政治化——我们同时很可能面临一个严峻的政治收缩周期,民主的决策成本和扭曲风险在加大,政治结构开始向两极分化裂变,威权主义和民粹主义可能在全球同时盛行。

对于这个话题,我们至少需要意识到以下几点:

1.美国是全球风险排污的始作俑者,原本作为结算、储备、投资货币的美元,因清洗国内有毒资产异化为融资、套利、投机货币。

此次风险周期发轫于美国的次贷危机,美国通过有毒资产货币化向全球排污,使美元成为重要的融资货币和套利货币,造成全球流动性泛滥,在全世界形成廉价的信用生态体系。在低廉的世界货币刺激下,全球进入信用扩张周期,形成了虚假的泡沫式繁荣。

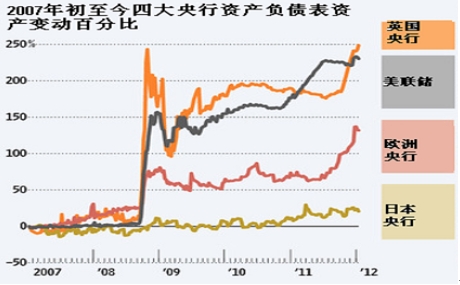

基本机理是:美联储(Fed)通过QE清洗有毒资产——Fed资产负债表扩大——联邦基准利率降到零——全球货币利差形成——美元债务化非美元资产化——套利货币在全球滋生蔓延......

布雷顿森林体系终结之后,虽然美元的黄金背书终结,但仍然建立了以迅猛增长的石油等大宗商品和国际贸易品结算为需求基础的世界货币体系。然而,随着美国次贷危机的爆发,美元的发行完全失去了实体经济和产业周期的支撑,以负债融资的货币呈现,世界货币在历史上第一次失去价值之锚,在作为主权货币行使货币政策与作为世界货币保持币值稳定的”新特里分难题“下,美元的信用价值正在加速损耗,如果世界基础货币都异化为无风险套利货币,那么金融资本则表现为头寸化、热钱化和去产业化,于是全球金融市场由于缺乏”定海神针“而步入大动荡周期。

2.就资产负债表周期来看,美国创造了负债,中国创造了资产;美国供给了基础货币,中国供给了广义货币。全球形成了围绕“美国负债-中国产能”为轴心的金融和投资加速器机制。美元周期的逆转,意味着信用敞口的消弭,融资美元将部分消失,而不是漂移。

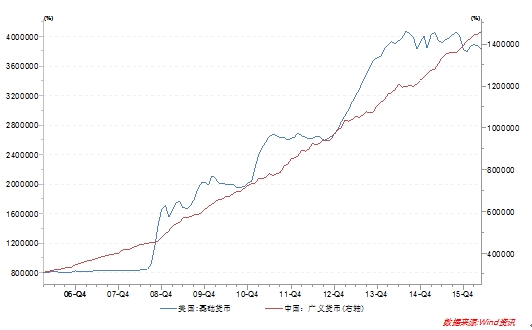

美国次贷危机后,作为周期之母的房地产周期的陨落,造成了美国失去了明显的产能扩张空间,要打开新的产能周期为货币政策制造蓄水池,就必须在全球范围内寻找新的增长点,处于房地产周期中后端的中国当然成了不二人选。于是,自美国开启的量化宽松和零利率政策后,全球开启了明显的单边套利模式:负债美元化+资产人民币化=美元信用敞口+人民币产能投资=以美元信用周期助推的人民币产能周期。

由此,美国的超级货币扩张创造了一个人为的货币周循环,美元创造信用敞口通过贸易融资等形式涌入中国央行的资产负债表,央行以外汇占款为背书供给基础货币,基础货币进入商业银行体系扩大授信空间,而监管政策与利率市场化相互强化,造就了庞大而又隐秘的影子银行体系,这一切都以城市公共项目建设(地方平台)和房地产为资产背书。

全球由此形成了围绕“美国负债-中国产能”为轴心的金融和投资加速器,并迅速的带动了资源国的产出(澳大利亚、巴西、俄罗斯等国),由此”债务-产能“的链条扩展为”债务-产能-资源“,全世界都介入了此次风险排污和产能扩张的大运动之中。

当美元周期逆转(QE消失+加息),以负债融资创造的美元,将会因信用敞口的消弭而消失,因此我们观察到有一大部分美元消失了。统计显示,我国去年末外债余额减少近2700亿美元,意味着企业提前偿还或者到期不再续借而消弭信贷敞口。

3.风险周期呈现三阶段特征:美国次贷危机-欧洲债务危机-新兴经济体货币危机。在超级债务周期下,风险无法完全出清,余震不断或者风险周期轮回,将成为当前世界的“新常态”。

美国次贷危机就像一次大地震,产生的震波从核心国(美国),向夹层国(欧洲)和新兴经济体(金砖六国)传导,导致了余震不断的系列危机。危机都在最脆弱的地带发生,美国的次贷、欧洲的债务,新兴经济体的货币,都存在较大的不稳定性。

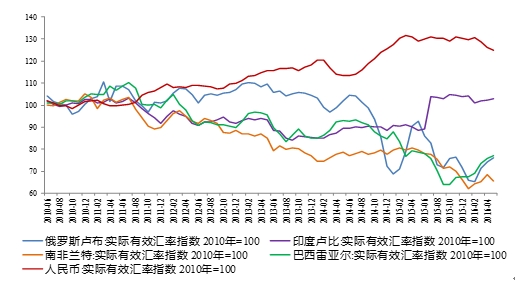

美国的次贷在层层交叠的证券化和衍生品架构之下,需要不断上涨的房价来维持金融衍生品的存续。欧元区各国货币主权与债务主权的错配,以及不平衡的实体经济,必然会导致统一货币区信用的公共地悲剧与囚徒困境;而新兴经济体货币则完全维系于美元和产能同时扩张之上,一旦美元单边走弱的趋势改变,其货币必然在边际上面对”货币乘数*投资乘数“的双杀,汇率大跌也自然是不可避免的事情。

4.各国的风险排污能力并不相同,取决于货币和产能的输出能力;在要素条件趋同的条件下,体制效率成为竞争力之源,率先施行自由汇率的国家,在对抗货币冲击中具有更强的体制耐力。

风险排污能力取决于两方面,一是货币的输出能力,能够在全世界征收货币税来为国内的有毒资产买单,从而将含有资产毒性的货币之水排到他国;二是产能的输出能力,能够在全世界为资本品和消费品挖掘和抢夺市场空间。

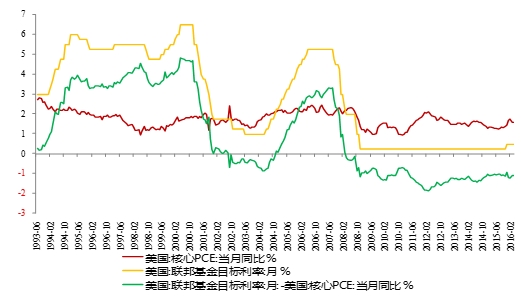

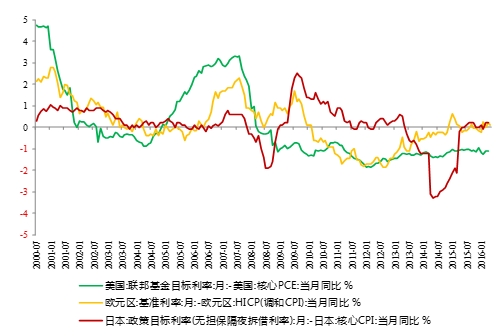

数据来源:wind

而货币战争是一个赢家通吃的游戏,排名第一的货币会获取绝大部分流量。作为世界货币的美元,享有结算、定价、储备、投资等各种货币职能的垄断权,因此货币输出能力最强,风险排污能力也最强,可以轻松的转移国内危机。

中国虽然是个产能大国,但产能输出能力正在逐步减弱,主要原因,第一,人口红利消失并正在转换为人口负债,劳动力成本低的优势正在降低;第二,资产泡沫抬升资本要素的成本,房地产和金融服务价格刚性羁绊着成本伸缩,压缩产业资本的利润率;第三,最重要的是,汇率很难软着陆,抵达使内外经济体保持均衡的水平。只要内外无法达到均衡,资本窜动和汇率波动就难以平息。

因此,在动荡的以交易和套利为主体的外汇市场上,自由浮动的汇率体制将会有明显的优势,可以通过“以价换量”的方式缓释吸收金融风险。而建构在经常账户下的固定汇率或者肮脏浮动的汇率制,则会付出较大的外汇储备和金融维稳成本。

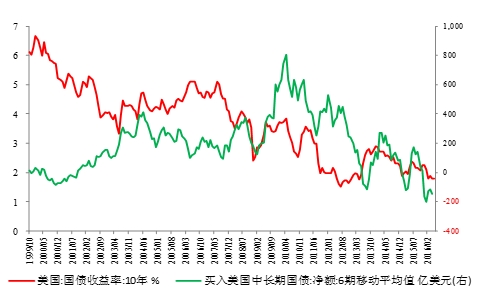

5.我们仍然对未来美元加息周期表示谨慎,Fed的顾虑导致传统的泰勒方程不断扩展,政治变量的纳入可能导致加息规则更加随机化,市场的学习能力和理性预期,会导致Fed失去自主空间。

美元加息不应该只考虑美国本土的货币紧缩承载能力,还要看到风险板结的情形下,全球金融市场对美元加息的耐受能力以及外部风险对美国本土的反噬。

数据来源:wind

因此,细究美国的货币政策规则,则发现在当前的非常规情形下,传统的泰勒方程已经不再适用,过去严格的通货膨胀目标制也被摈弃,英国脱欧和选举年的政治因素所占的权重越来越大,政治的考量更加束紧了货币政策的空间,决策也将更加随机化(线性泰勒方程可能只适用经典情形)。

美元加息成为资产定价最主要的风险元素,大部分交易都在围绕Fed与市场之间的预期差寻找套利机会。政策与市场之间的博弈正在演化,学习、纠错和校准推动预期从适应性预期向理性预期转变,这意味着Fed细微的信息都会被市场在边际上price in,也同样意味着任何超出市场预期的信息会在市场中产生更大的扰动,导致risk off 在全球金融市场蔓延。

由此得到的结论是,Fed将不得不最终顺从市场的走向,终极的情形是Fed在理性预期和有效的风险定价约束下毫无作为。这是经典理性预期理论早就得出的结论。

6.资产荒是全球性问题,负利率不过是资产荒下的货币异像,也是风险排污的终极手段。

投资周期快速塌缩,但债务周期被货币周期人为顶住,这势必会带来资产-负债,产能-货币的扭曲和背离。一方面,资产约束是硬的,资产收益率(ROA)无法人为赝造,全球实际上从本世纪初就步入一个萎靡的需求周期。另一方面,负债可以是软的,至少现金流、重组和国家救助都可以保持债务的存续。从这个背离上来说,Fed可以发行货币购买有毒资产,但无法制造一个长久的需求周期。

另一个景象是产能-货币的背离,源自于为清洗有毒资产和抵御杠杆去化而产生的货币之水,与需求塌缩产生的过剩产能以及新兴周期下资产的轻杠杆特征产生的背离。基于互联网科技的新周期本质上是一个服务业周期,并不需要太多的负债和信用,更需要基于资本市场的风险偏好和投融资,这也将导致可以为信用和货币背书的重型资产的缺失。

数据来源:wind

在这种情形下,资本品的通缩将快于消费品的通缩,通缩自然会产生名义利率为负的货币异像(实际利率即扣除通缩后的利率仍然为正)。

(本文作者介绍:青岛银行经济学家,均衡博弈学术合伙人,中国金融四十人论坛青年学者)

Copyright © 2012-2025 成渝招商助推中心 All Rights Reserved .

技术支持:全分享蜀ICP备13003206号

川公网安备 51010702000274号

蜀ICP备13003206号-1